MEI: BNDES libera empréstimo de até R$ 20 mil; saiba como solicitar

Nova linha de crédito disponível no mercado. O BNDES (Banco Nacional de Desenvolvimento Econômico e Social) vem realizando ações para fomentar a contratação de empréstimos para quem atua como MEI. A instituição oferece uma linha de até R$ 20 mil para os pequenos empreendedores. Acompanhe os detalhes abaixo.

Nos últimos meses, o Brasil recebeu uma série de novas linhas de crédito. O governo federal vem dialogando com as instituições financeiras para garantir a concessão de empréstimos. Recentemente, o BNDES aprovou um serviço especificamente destinado para os pequenos empreendedores (MEI).

Como funciona a linha de crédito do BNDES?

O empréstimo será destinado para as pessoas físicas e jurídicas empreendedoras de atividades produtivas de pequeno porte. Para ter acesso, é preciso contabilizar uma receita bruta igual ou inferior a R$ 360 mil por ano.

Com relação a taxa de juros, o serviço terá uma tarifa de 4% ao mês, levando em consideração todos os encargos. Há ainda uma cobrança administrativa que não deve exceder 3% sobre o valor financiado.

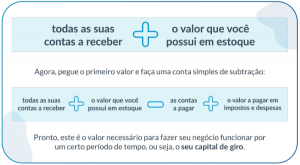

É válido ressaltar que o Microcrédito Empreendedor do BNDES pode ser utilizado para capital de giro e investimentos, como em obras civis, aquisição de máquinas e equipamentos novos ou usados, e compra de insumos e materiais.

Como solicitar o empréstimo?

O pedido deve ser feito através do Canal MPME, disponibilizado no site do Banco Nacional de Desenvolvimento Econômico e Social. É válido ressaltar que cada solicitação contará com um agente operador, responsável por avaliar a possibilidade de concessão de crédito e as condições da linha de crédito.

Cartão de crédito

Além do empréstimo, o banco também está com um cartão de crédito para quem é MEI. Sua taxa de juros é de 1,1% ao mês, com possibilidade de parcelamento de até 48 meses. O crédito é pré-aprovado e rotativo, além disso o cartão deve ser aceito em mais de 70 mil lojas em todo o país.

É válido ressaltar que para ter acesso ao cartão é preciso ter uma conta corrente no Banco do Brasil, Banrisul, Banco do Nordeste, Benestes, Bradesco, BRDE, Caixa, Itaú, Santander, Sicoob e Sicredi.

Gostou do conteúdo? Siga @grupowenova no Instagram para ver as últimas notícias que impactam diretamente no seu bolso e nos seus direitos.